2012第二季度数据汇总与分析

此次专题报导旨在对2012年第二季度黄金价格走势、与相关货币走势关联度、和目前黄金在各大投资产品中的投资低位进行一个综合分析。其中将对2012年第二季度国际宏观经济进行相关概括和分析,并对2012年主要宏观主题进行梳理,且对未来主要宏观经济事件进行延伸性解读。几乎所有投资者都深知,在如今变化莫测的国际经济发展和金融市场下,准确预测未来走势的难度越来越大,而对已有数据的科学和准确分析,是为投资者指导未来投资的唯一且务实的途径。因此,专题报道将通过黄金价格表现、通货膨胀与黄金、欧元走势对黄金影响、以及黄金需求与供应、黄金在投资品中的地位等6个大方向对黄金市场进行全面而准确的梳理,以为领峰贵金属投资者提供最全面最详实,最准确的市场信息和投资定位。希望此份简报能够在现货黄金连续7周区间盘整的迷惘趋势中,为投资者对未来的理财和投资规划有所帮助。

2012年第二季度主要宏观主题

黄金价格相对主要货币的下降 – 在第二季度的走势中,由于美元的走强,欧元逐渐下跌,这给黄金价格造成了比较大的压力。整个第二季度黄金价格下降了3.8%,至最后收盘时价格录得1598.5美元/盎司,与此同时,整个2012年上半年的走势也宣告结束,相比2011年上半年黄金价格仍然上涨了4.4%,基本与过去10年中黄金上半年平均升势相持平。

国际经济表现为通货膨胀趋势下降 – 在石油和主要农产品价格大幅回落的影响下,由通货膨胀给黄金带来的上升动力相比去年下降了很多(详见图表3),这也是为什么2012年第二季度黄金价格下滑的主要原因。

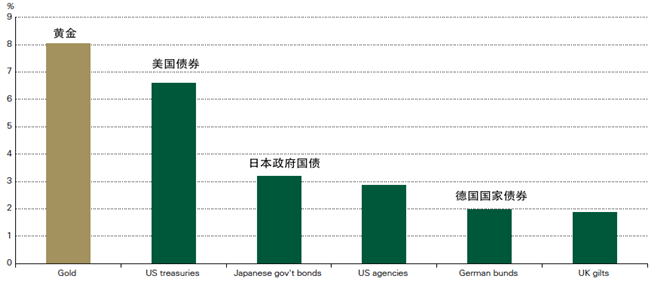

黄金与其他“零风险”资产的比较 – 国家债券作为收入稳定风险极低的投资配置中的必选项,在2012年第二季度中表现并不如黄金,首先是德国债券价格下降,日本和美国国债也相应收到财政赤字的挑战。外汇市场中,只有澳元和澳洲债券走势比较抢眼。尽管第二季度黄金价格下跌,但是仍然是接近“零风险”的投资品中收益率较高的一类投资品。

|

2012年第二、三季度宏观事件延续与展望

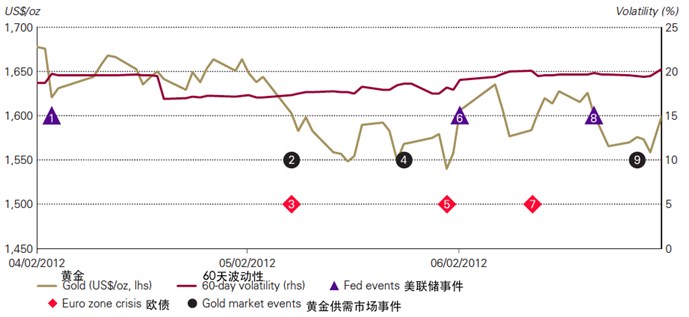

图表A- 1是黄金价格2012年第二季度价格走势和波动性比率图标,分析可得第二季度价格走势基本以下行为主,但是反弹强度也很大,末端区间盘整态势明显,整体波动性维持在20%不变,可见并未出现部分投资者所声称的“大幅下滑或落空前兆”。20%的波动性,无论股票市场还是债券市场都是比较常见的,且仍然处于相对平稳的阶段。 图A-1 2012年黄金价格走势和波动性比率

A-1 图解 – 2012年第二季度主要宏观经济事件

|

全球通货膨胀下降短期抑制金价长期支撑

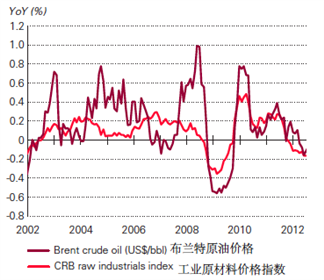

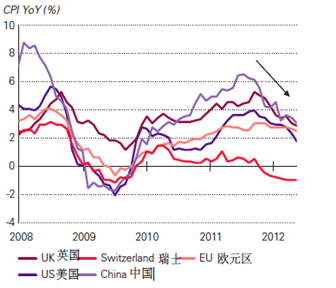

全球经济放缓使得能源价格下滑,尤其是石油价格(图B-1) 的走低短期内对黄金价格造成抑制;同时,经济放缓伴随通货膨胀增幅放缓,主要经济体CPI涨幅不断下滑(图 B-2) ,也在短期内给黄金价格带来了压力。然而,长期内,由于经济放缓必然导致“凯恩斯”主义抬头,进而国家对经济的财政和货币刺激政策将在未来一段时间内接连不断,如今年7月中 国央行下调存款利率0.25个百分点至3%。由于宽松货币政策的滞后效应,所以未来货币的贬值和通货膨胀的回弹在长期内对金银构成支撑。

|

图B-1 石油价格和工业原材料价格指数 图 B-2 主要国家CPI走势图

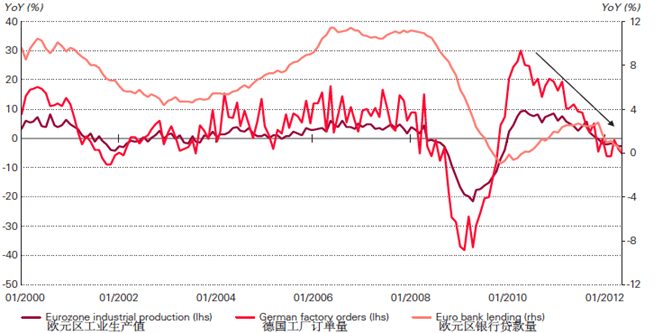

目前全球经济放缓一个主要的原因是由于欧洲债务危机所带来的连锁效应,主要的经济观测数据,如GDP等都反映目前欧元区经济已经处于衰退阶段,甚至一向作为欧元区经济领军的德国数据也在不断下滑(图B-3)欧洲央行未来能否以“强弩之末”之势挽救欧元是大家高度关注的问题。而欧元区的下滑已经波及至英国和美国,英国第二季度GDP为下降0.7个百分点,而作为主要消费体,欧元经济的衰退已然对新兴市场的增长造成了威胁,从中国到印度,再到巴西和俄罗斯,不断的爆出衰退数据,印度更是面临高通货膨胀率和低经济增长率的最致命“停滞”经济阶段。图B-3显示欧元区工业生产指数和德国工厂订单率在不断下滑,而且经济借贷款项数量也在不断下滑,未来没有投资的拉动,只能靠政府的财政刺激政策和货币政策,而这依然意味着货币的贬值和高通货膨胀。 图B-3 欧元区经济衰退数据:银行借贷、德国工厂订单量和欧元区工业生产值IP

图B-4世界主要国家黄金储备概览(数据截止至2012年7月份)

|

以中国和巴西为代表的金砖国家黄金在外汇储备中的比例配置严重失衡,这造成了中国国家财产在2008年金融危机中大幅缩水,因此未来中国黄金储备的大幅增加势在必行。

目前全球黄金消费按照地区分配排名依次为:印度全球黄金消费28%,大中华地区黄金消费占21%,中东和土耳其地区占13%,欧元区和俄罗斯占12%,其他地区占19%,未来中国内陆黄金消费的增加,可能会超过印度。大部分投资银行预测2012年中国黄金消费或超过印度成为黄金消费第一大国。那么,对于实物黄金的供应与需求的调查则可以窥测2012年第三季度黄金实物消费对其价格的影响。

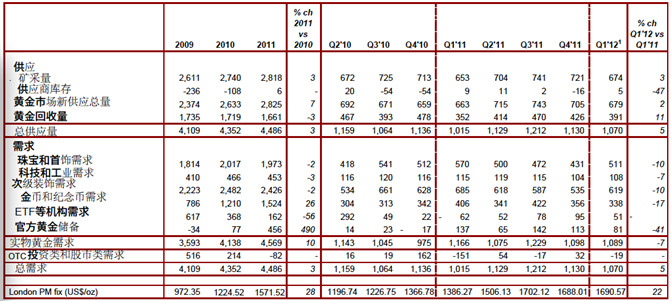

从图C- 1 来看,2012年第一季度实物黄金总供应量为1070吨,而总需求数据为1089吨,整体仍然处于求大于需的阶段,就像石油一样,全球黄金探明储蓄量[1]有限,所以实物黄金的开采取决于市场的需求,而由于开采量增幅低于需求量增速,所以实物黄金的消费大于实物黄金的开采。但是OTC投资和股市需求往往以纸黄金或者电子交易计价,实物黄金在投资市场上的需求值小于黄金投资的总价值。这里需要注意的是,实物黄金需求2012年第一季度较2011年第一季度的增幅为 -7%,而实物黄金供应量2012年第一季度较去年同期却增长了5%,主要是因为投资市场对黄金的需求加大,所以最终黄金供应商以提前预支的方式,维持供应的平衡[2]。

图C-1 黄金市场供应与需求

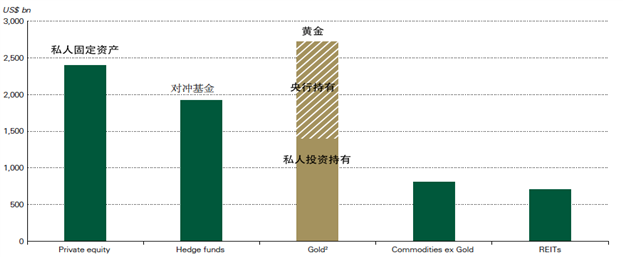

考虑到实物黄金2012年第一供应量增加,而第二季度受到印度对黄金消费征税增加,所以实物黄金的需求有所放缓,这也对黄金价格的上涨构成了压力。所以预计,2012年第三季度黄金价格很难出现比较大幅的增长。不过,在多元化投资中,黄金在同类型投资品中如国家债券,保险基金等金融市场中“零风险”的投资产品中,收益率仍然是最高的。图C-2中不难发现,黄金的一年收益折合成日收益率为8%,远高于同等投资品中的政府债券。而如果,将时间线拉长至3年以上,如2008年金融危机后黄金价格翻了3倍,收益率不言而喻,而美国国债与黄金相比在过去3年中就“相形见绌”。这就造成了过去黄金在投资市场中的低位拉升,人们在分配风险和多元化投资时,逐步加大了对黄金的投资,图C-3中可以看出黄金个人投资的比重已经接近对冲基金的比重,且占到房产等固定资产市场市值的2/3, 未来可见黄金投资重要性应该会继续增加。注意,这里指的是黄金在资产分配中的重要性和被选择几率增加,而并不是指黄金价格会被不断大幅推高。随着,黄金投资的成熟,黄金收益率必然高于国家债券,但是可以肯定的是,相较股票市场中如苹果和微软等公司股票的收益率,远不可相提并论。但这并未妨碍黄金发挥其在各类投资品中的地位,也不妨碍其在金融危机和对冲基金被人性贪婪所击溃时展现的避险魅力。

图 C-2 黄金投资年收益率折成平均成日收益率柱状图

图C-3 黄金在投资市场中的市值比重柱状图

2012年第二季度的黄金走势整体显下行基调,且后期区间盘整不断,市场一度以为黄金要结束其10年的增长期,也一度迷惘过,彷徨过。投资者在对美联储QE3的一次次期望和一次次落空中失望, 也逐渐对黄金认识更加理性。在多次下探后,2012年上半年黄金价格比2011年同期依然上升了4%左右,且低位筑底显示出其强大的支撑,黄金价格在1530 – 1570 美元区间表现了“坚若盘石”的支撑力。

此次黄金专题,在宏观经济事件上对金银走势进行分析中不难发现,未来美联储在面对130亿美国财政赤字和“钟摆”的就业形势时,在大选前后仍然有考虑QE3的可能性。然而,在黄金投资中,最终是否会推出QE3结果尚不可知,但是存有这种可能性就意味着未来黄金仍旧可能有不断冲高的表现,而这往往意味黄金投资的好机会。宏观事件中,一直延续不断便是欧元区债务问题,未来欧元的走势仍旧是美联储之外,对黄金影响最抢眼的一项,然而欧元的量化宽松也势在必行,所以对黄金基本面的支撑也不言而喻。

实物黄金的供需上对黄金价格却有所打压,一方面数据表现目前实物黄金需求有所降低,另外一方面总体供应量今年增幅却高于往年同期。再加上,印度方面实物黄金受到税收增加影响,增幅有所放缓,且今年雨季对印度经济影响较重打压了实物黄金的需求。因此,黄金价格区间盘整背后实际暗含了实物黄金消费低迷的大背景。未来,随着圣诞节和中国、印度年底相关节日的到来,实物黄金需求或有所反弹,所以2012年第四季度实物黄金可能会对黄金价格有所助推,而2012年第三季度供需扭转的可能性不大。

在各大央行黄金储备中,我们通过数据发现2012年各大央行对黄金持有的幅度较去年有所放缓,只有中国央行和俄罗斯央行对黄金大幅增持,2012年前4个月中国央行途经香港进口黄金239.2吨,比去年同期的27吨,暴增了782%。这符合人们对中国央行增加黄金储备的期望,从图 B-4中不难发现,中国黄金占外汇储备的比例低的惊人,所以未来中国央行仍然会加大对黄金的进口量,这无疑在未来几年对黄金基本面构成支撑。

过去的2012年第二季度黄金受到美联储和实物黄金需求下降的打压,价格有所下滑且区间盘整不断。然而,投资者不必太过于纠结目前过于疲惫的黄金走势,这恰恰反应了市场正在不断走向成熟,一个成熟的黄金投资市场必然是如图C-2 所表现的高于同类型投资产品,如国家债券,零风险基金等相关投资产品,且投资者也很难指望黄金投资的产值会在未来超过股票市场和固定资产的投资产值。也就是说,区间盘整不断,并不意味着黄金会大幅下跌,只是黄金市场会慢慢走向一个稳健的,收益率理性适中,比较具有合理规模投资产值的金融市场,也恰如图C-3中所示,黄金在整个金融市场中正不断建立其独特且合理的位置。而这个过程还在继续,还远远没有结束…

以上内容由领峰贵金属提供,只供参考用途,并不构成任何投资建议。

[1] 具体数据不详

[2]如银行货币储蓄往往小于总贷款量一样,纸黄金和电子交易黄金的实物黄金总储备往往低于其 总交易值

当阁下进入领峰贵金属有限公司网站,即表示自愿接受以下免责条款:

本网站的内容并不打算向用户提供买卖任何投资工具或产品之意见,或任何财务、法律、会计或税务建议,因此不应予以倚赖。任何披露数据资料乃本公司秉诚提供,并相信资料之来源可靠,但本公司不保证其准确性、完整性或合理性。本网站所载的分析师策略、观点或任何投资意见,仅供参考,均不代表本公司观点。若因其内容造成阁下直接或间接的损失,本公司概不负责。市场有风险,投资需谨慎,故本公司建议阁下在适当情况下寻求独立的专业意见。