2021年10月非农数据交易策略

【非农攻略】--美联储暗示紧缩 金价突围还看非农

虽然8月份的非农公布值大幅差于预期仅录得23.5万人的增长,但联邦公开市场委员会(FOMC)9月份的会议仍然暗示缩债,紧缩预期骤增。美联储暗示,其可能将在11月宣布缩债计划,但其中最为关键的缩债条件仍然是就业市场的改善“取得实质性进展”。 同时10月8日的非农就业报告(周五公布),作为将在11月2-3日的美联储会议,此次非农就业报告,将成为美联储内部具有得要意义的参考数据。此数据将在程度上影响缩债的安排,而黄金后市将会迎来非常重要的一次数据指引。

一、回首再看美国8月非农

1、初看大幅不及预期

回首再看美国劳工部9月3日非农数据, 公布值23.5万人,前值为94.3万人,预期为73.3万人,本次非农录得今年1月份以来的最差人数增长,数据非常爆冷。7月非农人数的由94.3万人上修至105.3万人,同时6月新增人数则由93.8万人上修至96.2万人,2个月合计上修达到13.4万人,整体两个月上修的幅度较大。受到大幅不及预期的非农影响,黄金价格快速冲高,上涨幅度达到近20美元,后续价格最高达到1833美元/盎司附近。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

从上图中,可以明显的看到服务业与政府部分是8月份非农新增就业的主要拖累。8月新增服务业人员20.3万人,较7月73.4万人锐减;而8月的新增政府雇员减少0.8万人,同样不及7月份的25.5万人。服务业中,零售业新增人数继续出现大幅下滑,从6月的8.89万人下滑到7月减少0.8万人,再到8月份的减少2.85万人。教育与卫健从7月的8.89万人下滑至8月的3.5万人。而下降最大的当前休闲餐旅,从7月的41.5万下降至8月的零增长,成为本次非农不及预期的主要拖累项目。

2、细看劳动参与率及失业率,亮点颇多

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

上图为美国工作年龄人口结构图。上图中8月份的劳动参与率为61.7%,与7月份的劳动参与率持平。但从工作年龄的人口净流向看,仍表现出非劳动力人口逐步向劳动力人口的回归。与7月相比,8月净增工作年龄人口为14.2万人,其中有非劳动力人口减少4.9万人,劳动力人口增加19万人。随碰上9月6日失业补助的到期,预计会有更多的非劳动力重新加入劳务市场,部分缓解劳务市场的供给压力。

失业率上面8月份的失业率为5.2%,较7月份的5.4%小幅下调,符合市场的预期,而就业率小升0.1%到58.5%,略微有所增加。从结构上看,与7月份相经,8月新增了50.9万的就业人口,减少了31.5万人的失业人口,就业结构的良性变化是本次非农报告的一个亮点。

3、时薪环比成为非农最大亮点

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

上图为8月各行业的时薪、周薪环比增速图。其中8月的时薪环比增长0.56%,预期为0.3%,较7月份的0.39%有明显的提升。同时8月份的周薪环比增长为0.56%,相较于7月份的0.39%同样的有明显的提升。细节上看,时薪及周薪环比提升主要受到服务业的带动,尤其是本轮新增就业人数不佳的零售商及休闲餐旅两个行业。而低就业、高薪资的组合反映了这两个行业的供不应求的结果。而形成这个组合的原因主要在于这两个行业最受本次飓风影响的行业,出现这样的情况是供需暂时错配的结果,其影响难以持续。

4、拨开非农迷雾见真知

8月的新增非农大幅不及预期仅是暂时性的结果。8月新增非农的实际什与预期值近50万人的预期差中,有41.5万人来自休闲餐旅行业,而这两个行业大幅下滑很大程度上受到8月29日登录美国的4级飓风艾达的影响。整体上,因飓风带来的暂时性的影响,不会对劳动力市场的内生性复苏产生实质性的扰动。随着市场对于本次非农的消化,金价自1833美元/盎司的高位开始回落。

根据计算,除非下周的非农就业报告让人大失所望,显示增幅不到24万人,11月前就业市场的改善才无法达到“实质性进展”的标准。经济研究预计,下周的报告将预期非农就业人数增长超过50万人。自从补充失业救济福利于9月6日结束以来,持续申领人数下降了620万人。随着职位空缺超过1000万,即使是一小部分领取失业保险的人重新加入劳动力市场,也可能对9月和未来几个月的就业数据产生显著提振。

二、定大局的9月美联储利率决议

非农数据公布后的,北京时间的9月23日凌晨两点美联储公布其9月份的利率决议,尽管非农人数增长不及预期,但整体劳动市场仍保持着较高的韧性,美联储在要次决议当中给出了缩债暗示。我们认为此次利率决义或许将成为与2013年5月份伯南克时代结束QE3相比肩的一次会议,是一个非常重要标志性决议。

1、当前的基调稳中有变

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

9月的FOMC会议公布的利率声明上,美联储仍然维持当前的联邦基金目标利率0-0.25%不变,同时对于每月1200亿美元的债券购买规模不变,此利率决议符合市场的预期。但会议声明与7月份相比存在两处比较明显的变化:一是新增了“如果经济按照预期继续取得进展,预计资产购买步伐可能很快放缓”;二是认为受到公共卫生事件影响的部门有所改善,但其反复性限制了这些部门的复苏。

2、鲍威尔重要的暗示

虽然公布的利率决议基调无太大化,但随后美联储主席鲍威尔的讲话,却为本次利率决议定下了大局。 鲍威尔在发布会上释放三个重要信息:其一:就业目标已经“几乎达到”,若经济符合预期,下次会议(11月4日)可能会采取缩减购债计划。其二,预计将在2022年中结束购债,同时可以根据情况适当调整缩债步伐。其三,购债结束前不会加息,如果2022年的通胀水平仍高,可能会满足加息条件。

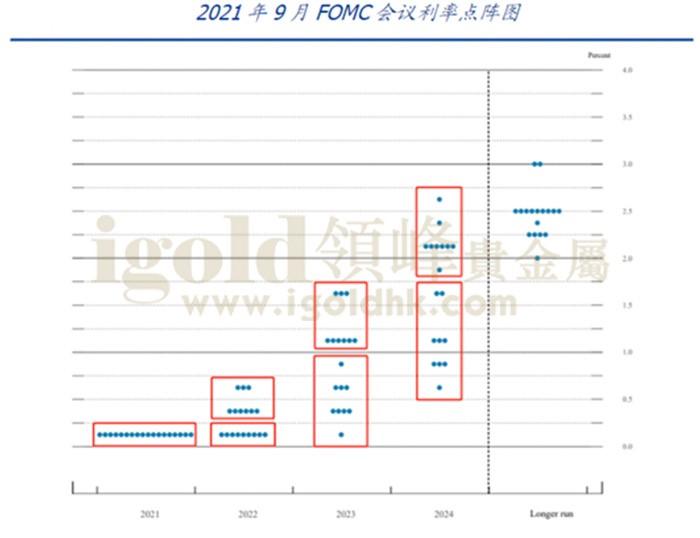

3、更进一步的点阵图

![]() 本月非农PDF

本月非农PDF