2021年3月非农数据交易策略

【非农攻略】--盼春归

2月,立春,冰河解冻、万物复苏的季节,黄金却经历了一场“倒春寒”,全月下跌6.15%,创4年来最大月度跌幅。

一、倒春寒

2021年2月,美债收益率成为全球关注的焦点,也是导致黄金不断下跌的“幕后黑手”。

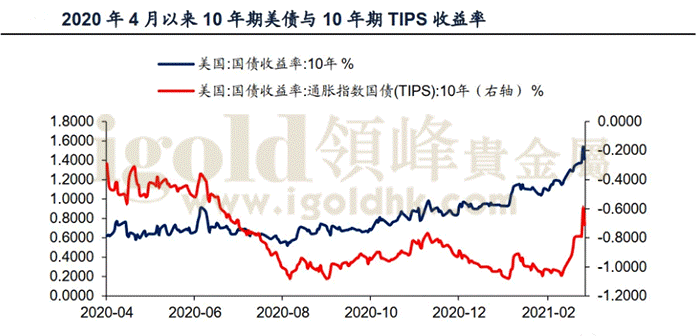

伴随着欧洲和美国疫情改善,经济数据表现向好,市场对经济复苏的乐观预期加强,风险偏好显著上升。伴随着这个过程,全球各主要经济体国债收益率普遍回升,而美国国债收益更是其中的明星。如下图所示,10年期美债收益在自2020年8月见底后,一路小幅震荡攀升,自2月开始加速上扬。2月25日,10年期美债收益率攀升至1.54%,创下2020年2月19日后新高。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

伴随着这个过程,美国国债TIPS收益率在经历了漫长的震荡后,于2月中下旬陡然拉升,近乎75度角快速上涨。2月25日10年期TIPS收益率跳升至-0.60%,创下2020年6月22日以来新高。

在经济学上,我们通常把10年期国债收益率当成市场化的美元名义利率,把TIPS收益率,即通胀保值债券收益率近似的当成美元实际收益率。换言之,整个2月,美元的名义利率稳步上涨,而实际利率在2月中下旬快速跳升。

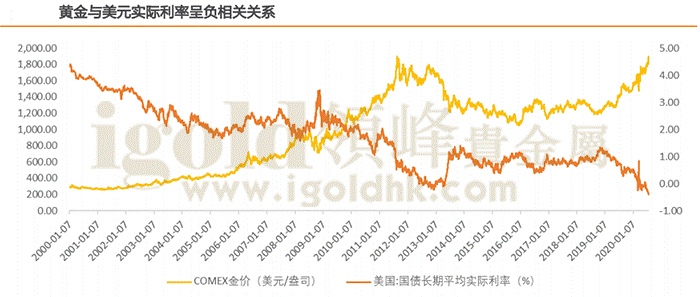

美元的真实利率是黄金持有的最低机会成本,因此美元的真实利率与黄金走势密切相关,过去20年以来,美元真实利率与黄金价格在过去20多年来的呈稳定反向关系,其变化可以解释绝大多数黄金价格的波动。2月,受美债利率上涨的影响,黄金黯然失色,开盘第一天的高点成为全月最高价,此后一路震荡下行。截至发稿,黄金下跌空间超160美元,月跌幅创4年以来最低纪录。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

二、春天在哪里

尽管最近10年期美国国债收益率涨势凶猛,但绝对水平不过刚回到前期的水平,也就是刚刚跟上市场对经济摆公共卫生事件情影响的预期而已。如此看来,未来仍有很大的上涨空间,将持续对黄金构成压制,那黄金的“春天”将会在哪里?

实际上,如果我们仔细观察本文图一的数据可以看到,尽管美债收益率早在年8月就见底,但美元实际收益率并未同步跟随,始终在低位震荡,直至2月中旬才突然跳涨。所以美债收益率的上涨并不必然导致美元真实利率的上涨,在这两者之间,还需要考虑一个重要因素——通胀。美债收益率减去通胀率才是美元的真实利率。因此,黄金未来的转机不仅仅需要关注美债收益率,还需要关注通胀的走势。

由于美国的能源结构,能源价格上涨对于美国通胀预期上升具有很大影响。过去10余年的数据表明,美债名义利率和实际利率差长期与油价正相关,能源的走势几乎主导了通胀的走势。

去年以来,能源现货价格从2020年10月末的35美元/桶一路上涨,近期站上60美元/桶,上涨了71%。从历史规律来看,能源价格对CPI的影响会滞后大概一个月左右,如果站稳当前水平,那么4月能源价格同比增长将达到259%,并对整体CPI产生极为显著的带动。根据相关数据测算,预计今年美国通胀高点将出现在4、5月,在40美元/桶的情况下,单月CPI可能冲高至4%,在60美元/桶的情况下,单月CPI可能冲高至6-7%。

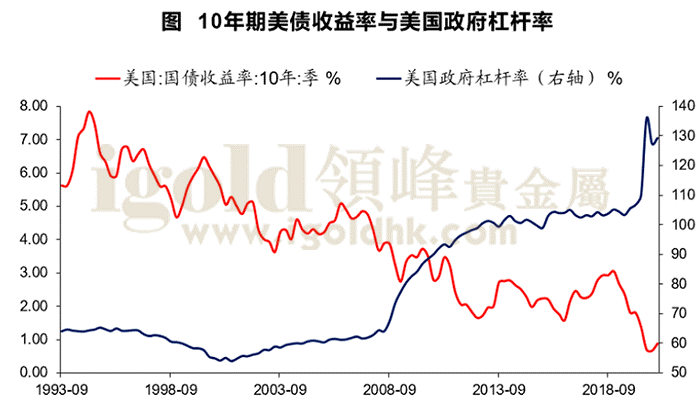

此外,美国众议院在2月27日凌晨通过了规模达1.9万亿美元的一揽子救助计划。历史经验表明,10年期美债收益率与美国政府杠杆率高度负相关。换言之,在美国政府杠杆率较高的阶段,美联储或通过财政货币化手段帮助政府降低债务支出成本。美国此次财政刺激政策规模高达1.9万亿美元,这很可能令美国政府杠杆率重回130%上方(2020Q4为129%)。此轮财政刺激落地后的一段时间内,美联储加大购债力度仍是大概率事件,历次美联储拉长久期购债阶段都会推动长端利率走低,故本轮美债利率的上涨可能在刺激政策落地后迎来短期拐点

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

综上,从基本面的角度,黄金预计在1.9万亿救助计划落地后至4、5月份通胀高峰有望迎来转机。在此之前,黄金或将不断震荡下跌寻底。

三、黄金持仓分析

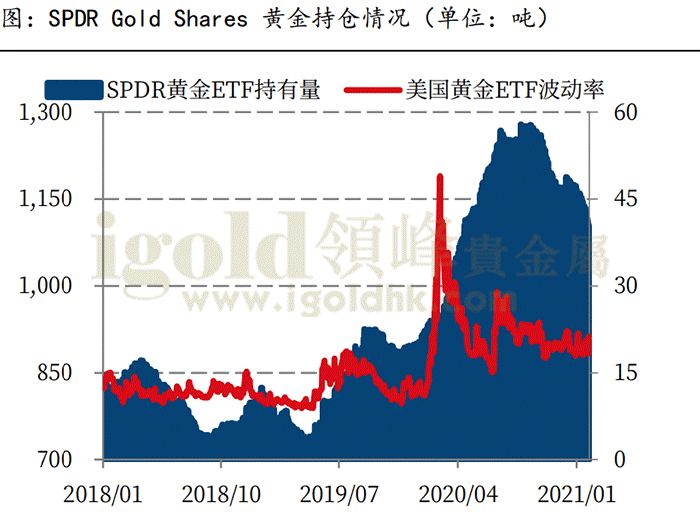

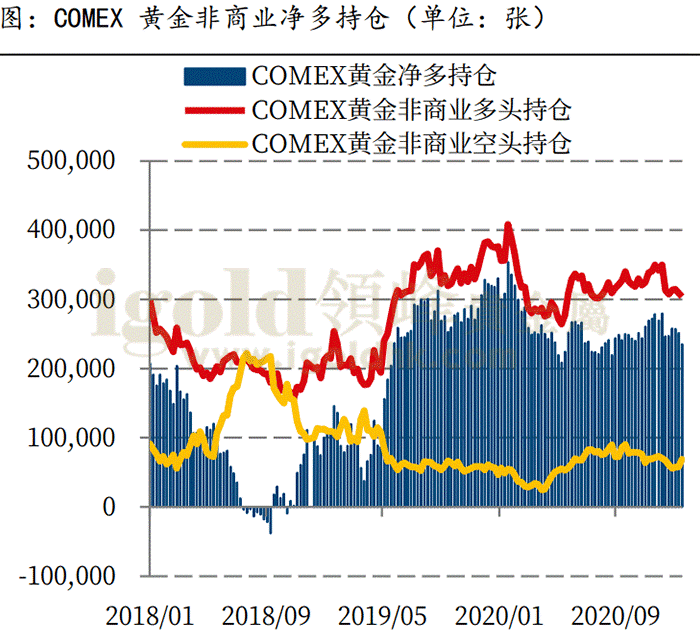

2月,全球最大黄金ETF SPDR Gold Shares的黄金持仓量为1093.53吨,较2021年1月末减少66.6吨,降幅约5.7%。ETF的流动通常代表中长期投资者对未来市场的观点,从此项数据看,黄金市场看多情绪回落。另外,美国商品期货交易委员会公布的周度报告显示,CFTC的期货黄金非商业性净多持仓为234969张,较2021年1月末减少22577张,表明短期市场黄金看多意愿也同步回落。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

四、非农数据回顾与分析

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

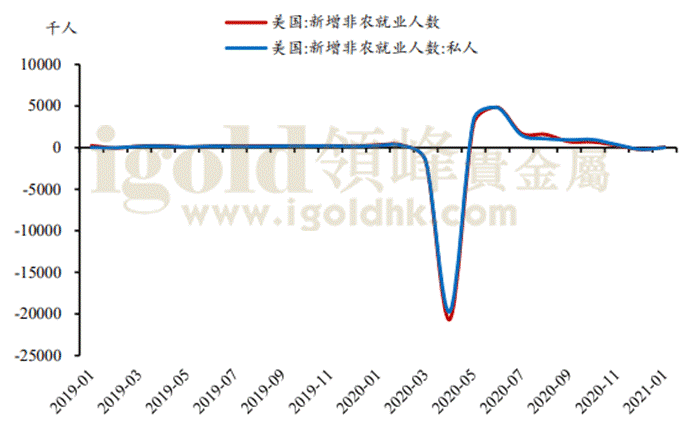

美国劳工部将于周五发布2月份非农就业报告,这也是美国新总统拜登上任之后第一个非农报告。在此前的12月和1月的就业数据持续低迷后,2月份料仍难明显好转,一方面疫情影响冲击仍然存在,另一方面在数据调查期间遭遇严寒暴雪天气,也可能打击就业。具体就业状况,则取决于各州放松疫情管控措施的进度。包括美联储主席鲍威尔和美国新任财长耶伦之类官员近期也一再强调,就业不振依旧是当前美国经济面临的最大软肋,因此货币宽松政策支持力度在此背景下暂无撤除的可能性。

五、3月非农策略

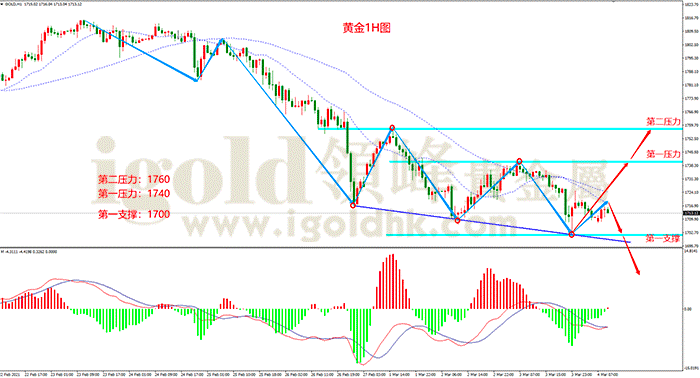

黄金在整个2月高低点不断下移并创出年内新低,整体处于震荡下跌过程中。大周期上,自1月下跌以来的高点连接形成下降趋势线,同时,连续多个低点连接也落在同一条线上,整体运行在双线的之间,形成下跌楔形结构。如下图为1小时周期,整体高低点均出现下行,同时MACD双线在零轴下方运行,动能柱和快慢线均无背离迹象,趋势仍以偏空为主。预计在没有打破楔形结构以前仍在区间震荡下行的概率较高。同时,近期反弹高点也将构成短期压力。

数据方面,周三晚间公布的ADP就业人数为大非农的重要参考。ADP就业数据显示,当期就业人数增加11.7万,远远小于预期的17.7万,利好于黄金,但黄金小幅仅盘中脉冲上涨重回震荡,并未强势上涨,表明市场情绪震荡偏空。参考以上分析,做以下策略准备。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

如果本次非农数据大于预测值13.3万人,非农业就业人口好转,那么利空黄金,与市场情绪一致,行情继续下跌可能较大,可依托图中1940压力为止损,盘中适度追空,目标看到楔形下轨支撑和整数位关口1700附近。如盘中直接跌破1700,可继续以1707上方为止损,下看1680附近。

如果本次非农数据小于预期值13.3万人,非农业就业人口出现恶化,那么利多黄金。可依托图中下轨支撑1700附近为止损做多,上看1740附近;如站稳1740上方,可继续看多至1760附近。

【以上观点建议,仅供参考,不代表公司立场,据此交易。风险自担。建议投资者朋友保持乐观谨慎态度,根据具体盘面来具体分析应对。】