中期低利率政策下的黄金机遇

中期低利率政策下的黄金机遇

低利率政策的缘由

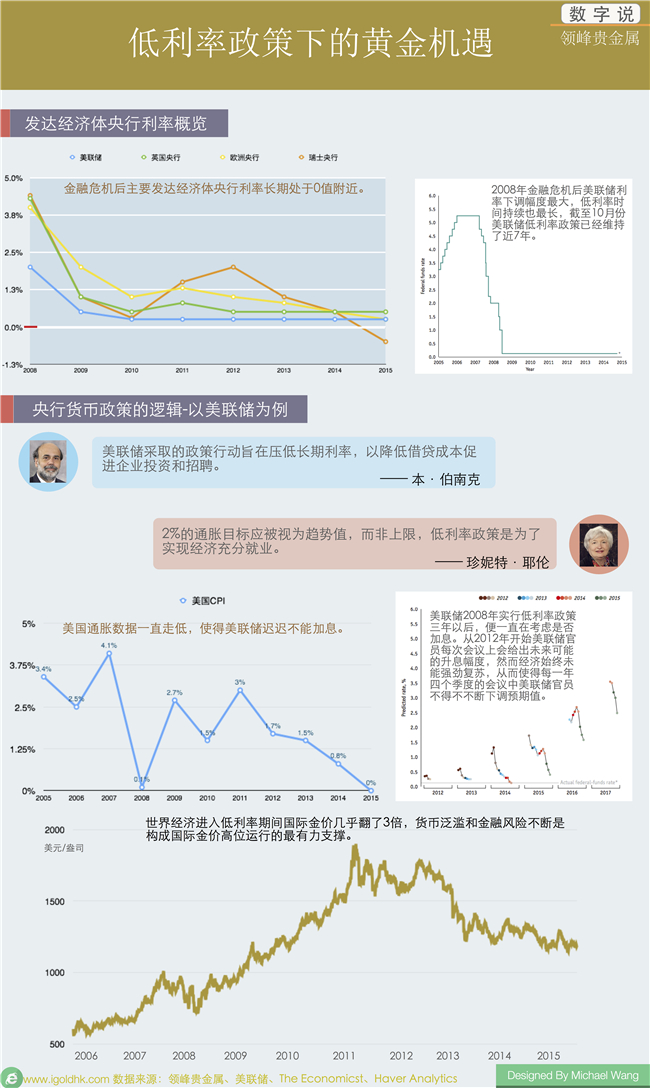

在2008年9月全球金融危机全面爆发之后不久,全球最重要的四家银行– 美联储、欧洲央行、英国央行和日本央行– 均将利率下调至接近于零。与此同时,为了降低较长期政府债券的利率,这些央行全都扩张了它们的资产负债表。虽然美联储在2014年结束了QE政策,但是欧洲央行和日本央行仍在不断扩大QE的规模。这在一定程度上也造成常规债券的长期利率也降至极低水平:2015年9月中旬,日本十年期政府债券的收益率为0.3%;德国债券的收益率为0.7%;法国债券是1%;意大利和英国债券是1.8%;而美国债券是2.1%。过去10年全球10年期债券平均利率仅为2%,为大萧条以来最低的时期。

在低利率政策的刺激下,多数企业在金融危机后扩大了投资,带动了就业,市场逐渐向好,尤其是美国经济,失业率从金融危机时的7%左右逐渐下降至5%左右,美国经济已经走出了谷底。所以,美联储近期开始考虑加息,市场普遍预期美联储会在2015年12月份进行过去8年来的首次加息。

央行的困境

然而美联储的加息并非一帆风顺,先是今年9月份推迟加息,接着又是美联储内部两名具有投票权的官员公开声称反对加息。美联储之所以“犹豫不决”的原因有两个,一是世界经济有再次衰退的风险,二是美国通胀数据始终未能走高。实际上,美联储所面临的难题几乎是世界上主要发达国家经济体央行集体的难题。

自从2008年金融危机之后,世界经济始终未能找到强劲的增长动力。美国作为最大的发达国家,经济增长逐渐触顶,潜在增长率徘徊在2-3%之间。互联网热潮之后,科技变革放缓,研发难度也在加大,上市公司的盈利能力虽然均已恢复,但是利润率却没有大幅增长。中国作为最大的发展中国家,城市化进程放缓,房产价格走低。经历了2015年6月份的股灾之后,中国经济仍在下滑,IMF预计2015年中国经济增速可能会低于政府设定的7%,很有可能会在6.8%左右。而且IMF和世界银行均认为2016年中国经济增速仍会放缓,中国财政部长楼继伟近期在G20峰会上表示期待中国经济持续高速增长是不现实的。美国和中国经济的走平,使得世界经济很有可能在未来10年进入一个较为缓慢的增长期。

实际上世界经济陷入停滞的可能性在不断增加,其中作为衡量经济热度的通胀数据CPI在几个主要经济体中均处于下行趋势。美国2013年以来CPI增幅一直在0.5%上下,距离美联储设定的2%的目标仍然相差甚远。中国2015年9月份的CPI录得增幅1.5%,增幅连续3个月都在收窄,而衡量出厂价格和企业活动指数的PPI更是连续43个月负增长,体现了中国实体经济的疲软。此外,石油价格2014年接连跌破100美元/桶和50美元/桶大关之后,一直徘徊在40-50美元/桶。石油价格等大宗商品价格的下跌体现了世界经济需求的严重不足,石油输出国组织OPEC预计2016年需求仍然疲软。

当世界经济面临再次衰退的风险和通胀数据始终降低时,如果央行贸然加息,必然会加重经济运行负担,从而可能引发进一步的衰退,且通胀数据一直走低,加息后如果CPI仍然不能增长的话,货币政策则面临短期“失效”的遭遇,进而使得市场对央行货币政策的效果产生怀疑。此外,如果迟迟不升息,等到下一次危机到来时,央行的政策空间会非常小,这意味着美联储等央行在面对下一次危机时,不能继续下调利率刺激经济,因为利率不能为负值。

黄金中期机遇

因为全球央行的低利率和QE政策,过去10年国际金价几乎翻了3倍。虽然美联储加息临近使得国际金价不断承压,但是9月份升息的推迟使得金价由空转多,10月份连续三周反弹。中期即使美联储很有可能在12月份升息,但是预期国际金价或不会受到较大的打压。一方面是因为三季度市场下行时已经提前消化了美联储加息所带来的空头压力;另一方面考虑到世界经济再次下滑的风险增加,美联储首次升息的幅度不会太大,国际金价中期空头增加的速度或不会太快。除了紧盯美联储的政策之外,投资者还应该时刻谨记的是,欧洲央行和日本央行未来不仅不会升息,还会通过扩大资产购买规模来进一步降低长期利率,这意味着全球金融环境中货币政策仍然较为宽松,国际金价来自“流动性泛滥”的支撑一时不会丢失。

总之,如果全球央行处理不当,使得世界经济二次衰退的话,中期黄金仍然有再次大幅攀升的机遇。同时即便央行进入缓慢升息的轨道,经过近3年的下行调整之后,国际金价空头已经大幅消化,中期横盘运行后多头也偏于缓慢增加。

当阁下进入领峰贵金属有限公司网站,即表示自愿接受以下免责条款:

本网站的内容并不打算向用户提供买卖任何投资工具或产品之意见,或任何财务、法律、会计或税务建议,因此不应予以倚赖。任何披露数据资料乃本公司秉诚提供,并相信资料之来源可靠,但本公司不保证其准确性、完整性或合理性。本网站所载的分析师策略、观点或任何投资意见,仅供参考,均不代表本公司观点。若因其内容造成阁下直接或间接的损失,本公司概不负责。市场有风险,投资需谨慎,故本公司建议阁下在适当情况下寻求独立的专业意见。